En bref

En bref

- Pour choisir entre la banque ou l’assurance, il faut analyser plusieurs critères

- Aucune des deux n’a que des avantages. Il n’y a donc pas de solution simple. Les rendements et la fiscalité sont les mêmes.

- Finalement, ce sont nos priorités qui déterminent notre choix.

Les questions à se poser

- Qu’est-ce qui est important pour moi, la souplesse dans mon épargne, la sécurité pour moi et mes proches ?

- Quels sont les critères pratiques et efficients pour choisir ?

Les conseillers défendent souvent leur pré carré bancaire ou assurance

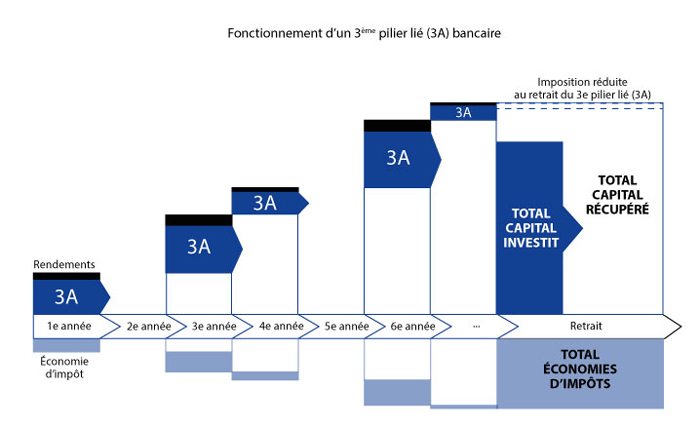

Vous avez décidé de mettre en place un 3e pilier lié et ainsi faire une épargne régulière bénéficiant d’avantages fiscaux. Au-delà du choix du produit (une épargne traditionnelle sûre mais peu rentable ou un fonds de placement plus risqué mais avec des perspectives de rendement intéressantes) vous serez confronté à un choix autrement plus primordial : faire ce 3e pilier lié avec un établissement bancaire (ou la Poste) ou une compagnie d’assurance.

Alors banque ou assurance ?

Les intermédiaires (un conseiller bancaire/financier ou un conseiller/courtier en assurance) vont vous présenter leurs produits selon qu’ils travaillent pour une banque ou pour une assurance. C’est logique et naturel, même si souvent les banques et les assurances collaborent et distribuent les produits de leurs partenaires.

Les intermédiaires (un conseiller bancaire/financier ou un conseiller/courtier en assurance) vont vous présenter leurs produits selon qu’ils travaillent pour une banque ou pour une assurance. C’est logique et naturel, même si souvent les banques et les assurances collaborent et distribuent les produits de leurs partenaires.

Mais la banque et l’assurance sont deux visions économiques, deux mondes très différents et le plus souvent étanches l’un à l’autre. Chaque conseiller se centre sur sa spécialité et analyse les besoins et les demandes du client à partir d’elle. A chacun son pré carré ! Il est rare qu’il en sorte.

Mais est-ce la meilleure solution pour le client ? Je préconise une approche transversale prenant le meilleur de chacun de ces deux mondes. Mais pour découvrir ce « meilleur », il convient de les comparer.

Comparaison entre un 3e pilier lié bancaire et assurance

Montant de la cotisation annuelle

Banque : Libre et non contractuel dans les limites des déductions fiscales légales identiques pour la banque et l’assurance.

Assurance : Contractuel. Le montant de la prime est indiqué dans la police. Un changement entraîne une modification du contrat et de ses couvertures et parfois un nouvel examen de santé.

Que se passe-t-il si je ne paie pas la cotisation annuelle ?

Banque : Rien. Le compte reste ouvert et en attente de vos versements futurs.

Assurance : L’arrêt du paiement de la prime provoque la libération du paiement de la prime. Le contrat est modifié, les couvertures sont perdues et il devient passif. Par la suite, il est difficile de le réactiver si le délai est supérieur à une année. Le réactiver implique aussi de payer la prime en retard. C’est le principal défaut de l’assurance.

Que se passe-t-il si j’interromps mon 3e pilier et demande le versement anticipé (logement, statut d’indépendant, retraite, départ de Suisse) ?

Banque : Si vous aviez un compte 3a d’épargne simple, les cotisations capitalisées au taux sont versées. Vous récupérez l’intégralité de ce que vous avez versé plus les intérêts.

Si vous aviez un compte 3a lié à des fonds, les parts de fonds acquises sont vendues au cours du jour. Possibilité de perte.

Assurance : Si vous aviez une police 3a traditionnelle, la valeur de rachat vous est versée.Si vous aviez une police 3a liée à des fonds, les parts de fonds sont vendues.

Attention : dans les produits d’assurances, il n’y a généralement pas de valeur de rachat durant les deux ou trois premières années. Cela signifie que durant ce délai, rien ne vous sera remboursé. Vous aurez perdu complètement vos primes.

Que se passe-t-il si je deviens invalide (maladie ou accident) ?

Banque : Rien. Les produits bancaires ou financiers ne prévoient rien. Si vous ne pouvez plus épargner, votre compte produira encore des intérêts, mais il ne sera plus alimenté.

Assurance : Si la police inclut le tarif exonération de la prime en cas d’invalidité, la compagnie paiera à votre place la prime jusqu’à l’échéance du contrat. L’objectif d’épargne est ainsi atteint même si vous ne payez plus rien.

Que se passe-t-il si je viens à décéder ?

Banque : La banque résilie le compte 3a et verse le montant disponible aux héritiers. Aucune autre prestation n’est prévue.

Assurance : Si la police prévoit un capital en cas de décès, le capital est versé aux héritiers. Ce capital est souvent bien supérieur à ce qui a été épargné.

Quelle est la sécurité de mon épargne traditionnelle ?

Banque : Vous prenez le risque lié à la banque. Si la banque fait faillite, une garantie de CHF 100’000.- est accordée dans les limites d’un fonds mis en place par les banques. Au-delà de ce montant et des capacités de ce fonds, il n’y a plus de garantie. La faillite d’une banque moyenne suffirait à l’épuiser.

Assurance : Les compagnies en Suisse ont l’obligation de constituer une fortune liée couvrant toutes les prestations garanties de leurs contrats. En cas de difficultés, la FINMA peut transférer le portefeuille et la fortune liée à une autre compagnie. Même en cas de faillite de la compagnie, les prestations garanties dans la police sont couvertes.

Quelle est la sécurité de mon épargne liée à des fonds ?

Banque : Vous prenez le risque de l’émetteur du fonds. La banque dépositaire de vos parts de fonds n’offre aucune garantie. Si le fonds ou l’émetteur fait faillite (comme Lehmann-Brothers), vous perdrez tout.

Assurance : Si la police liée à des fonds contient un capital garanti en cas de vie, même si le fonds ou l’émetteur fait faillite, la compagnie versera le capital garanti.

Pas facile de choisir

Chaque monde, le bancaire et l’assurance, offre des avantages à celui qui veut constituer un 3e pilier lié … mais aussi des désavantages. On ne peut avoir les uns sans les autres.

Pourquoi alors ne pas essayer de combiner ces deux mondes et en retirer le meilleur de chacun ?